세무 | 한의원 세무 칼럼 – 139

페이지 정보

작성자 관리자 작성일18-11-09 16:02 조회3,136회 댓글0건관련링크

본문

주택임대소득, 앞으로는 어떻게 파악되나?

홍길동 원장(가명)의 아버지는 30년간 성실히 공직생활을 하다가 몇 년 전에 퇴직하고 그동안 모은 돈과 퇴직금으로 원룸 두개를 구입했다. 임대소득은 한달에 100만원 정도로 연 2000만원 이하라서 이제까지는 한번도 세금신고를 하거나 세금을 낸 적이 없다. 내년부터는 2000만원 이하더라도 세금을 내야 한다고 하는데 몇 푼 되지도 않은 임대소득인데 굳이 세금을 내야 하는지, 만일 신고를 하지 않았을 경우 국세청이 어떻게 자기 임대소득이 있는지 파악할지 궁금하다. 이번호에서는 요즘 질문이 많은 주택임대소득에 대해서 국세청이 어떻게 파악하는지에 대해서 알아보기로 하자.

국세청은 그간 주택임대소득 과세의 안정적 정착을 위해 고가 다주택자의 2000만원 초과 주택임대소득에 대해 신고 전에는 소득세를 성실하게 신고하도록 안내하고, 신고 후에는 성실신고 여부를 검증하고 있었다.

내년부터 시행될 연 2000만원 이하 주택임대소득에 대해 소득세 전면과세를 앞두고 과세인프라를 추가할 필요성이 높아지고 있는 가운데 국토부에서 올해 9월부터 주택임대정보시스템을 가동함에 따라 공평과세의 기반이 더축 확충되었다. 이에 국세청은 국토부가 구축한 주택임대차정보시스템 자료를 제공받아 주택임대소득 탈루 여부에 대한 검증을 실시할 예정이다.

국세청은 ‘14년부터 지난해까지 자체 구축한 주택임대소득자료(전·월세 확정일자 자료, 월세세액공제자료 등)를 활용해 고가 다주택 임대업자 등에 대한 소득세탈루 여부를 검증해 왔다. 이번에 실시하는 ‘17년 귀속 주택임대소득 탈루혐의 검증에서는 국토부의 주택임대차정보시스템 자료를 활용해 탈루혐의를 분석함으로써 종전보다 더욱 정밀하게 검증대상자를 선정할 수 있게 됐다.

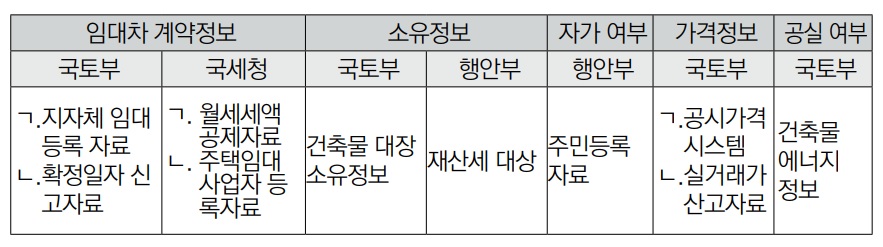

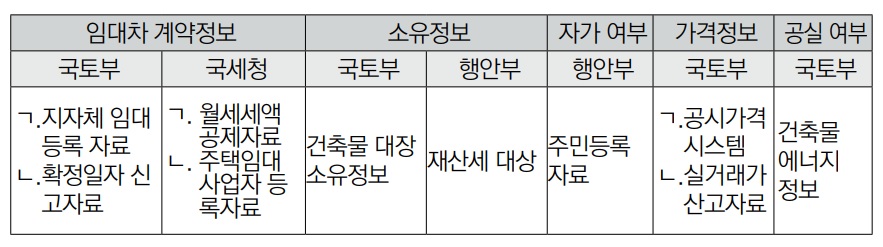

주택임대차 정보시스템의 개요

국토교통부, 행안부, 국세청 등이 보유한 임대차 계약정보, 주택소유정보, 가격정보 등을 연계하여 임대주택현황, 임대사업자의 임대소득 등을 실시간 파악가능하게 구축했다.

검증대상자 선정과 주요 유형

주택임대차 정보시스템 자료를 기초로 다양한 정보를 연계하여 주택임대인별로 연간 임대수입금액을 추정하고 추정임대수입금액을 신고하지 않았거나 신고한 임대수입금액과의 차이가 고액으로서 탈루 혐의가 큰 1500명을 검증대상자로 선정했다. 검증대상자 세부유형은 다음과 같다.

•고액월세 임대인: 2주택 이상인 자로서 자료로 확인한 연간 월세수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 주택임대인: 고가주택을 1채 이상 임대한 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 단지 임대인: 2주택 이상인 자로서 고가 단지 아파트를 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•외국인 임대인: 2주택 이상인 자로서 외국인을 상대로 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•다주택보유자: 2주택 이상인 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

탈루 규모가 큰 경우 세무조사 실시

검증 과정에서 탈루혐의가 여러 과세기간에 걸쳐 있는 등 탈루 규모가 큰 경우 세무조사로 엄정하게 추징할 방침이다. 앞으로도 국세청은 다주택 보유자 등 고소득 주택임대업자의 주택임대소득에 대한 세원 관리를 철저히 함으로써 세금 탈루행위에 대해서는 법과 원칙에 따라 엄정하게 대응할 예정이다. 이를 위해 주택임대차 정보시스템 자료를 주기적으로 제공받아 주택임대소득에 대한 소득세 신고 관리에 활용하고 추가로 법원으로부터 전세권, 임차권 등기 자료도 수집해 주택임대소득자료를 확충함으로써 주택임대소득에 대한 과세를 강화할 방침이다. 따라서 주택임대소득이 있는 경우 성실히 신고하여 향후에 세무조사가 나오거 나 가산세를 내는 불상사를 피하는 것이 가장 현명한 절세 방법이다.

검증대상자 선정과 주요 유형

주택임대차 정보시스템 자료를 기초로 다양한 정보를 연계하여 주택임대인별로 연간 임대수입금액을 추정하고 추정임대수입금액을 신고하지 않았거나 신고한 임대수입금액과의 차이가 고액으로서 탈루 혐의가 큰 1500명을 검증대상자로 선정했다. 검증대상자 세부유형은 다음과 같다.

•고액월세 임대인: 2주택 이상인 자로서 자료로 확인한 연간 월세수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 주택임대인: 고가주택을 1채 이상 임대한 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 단지 임대인: 2주택 이상인 자로서 고가 단지 아파트를 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•외국인 임대인: 2주택 이상인 자로서 외국인을 상대로 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•다주택보유자: 2주택 이상인 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

탈루 규모가 큰 경우 세무조사 실시

검증 과정에서 탈루혐의가 여러 과세기간에 걸쳐 있는 등 탈루 규모가 큰 경우 세무조사로 엄정하게 추징할 방침이다. 앞으로도 국세청은 다주택 보유자 등 고소득 주택임대업자의 주택임대소득에 대한 세원 관리를 철저히 함으로써 세금 탈루행위에 대해서는 법과 원칙에 따라 엄정하게 대응할 예정이다. 이를 위해 주택임대차 정보시스템 자료를 주기적으로 제공받아 주택임대소득에 대한 소득세 신고 관리에 활용하고 추가로 법원으로부터 전세권, 임차권 등기 자료도 수집해 주택임대소득자료를 확충함으로써 주택임대소득에 대한 과세를 강화할 방침이다. 따라서 주택임대소득이 있는 경우 성실히 신고하여 향후에 세무조사가 나오거 나 가산세를 내는 불상사를 피하는 것이 가장 현명한 절세 방법이다.

검증대상자 선정과 주요 유형

주택임대차 정보시스템 자료를 기초로 다양한 정보를 연계하여 주택임대인별로 연간 임대수입금액을 추정하고 추정임대수입금액을 신고하지 않았거나 신고한 임대수입금액과의 차이가 고액으로서 탈루 혐의가 큰 1500명을 검증대상자로 선정했다. 검증대상자 세부유형은 다음과 같다.

•고액월세 임대인: 2주택 이상인 자로서 자료로 확인한 연간 월세수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 주택임대인: 고가주택을 1채 이상 임대한 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 단지 임대인: 2주택 이상인 자로서 고가 단지 아파트를 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•외국인 임대인: 2주택 이상인 자로서 외국인을 상대로 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•다주택보유자: 2주택 이상인 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

탈루 규모가 큰 경우 세무조사 실시

검증 과정에서 탈루혐의가 여러 과세기간에 걸쳐 있는 등 탈루 규모가 큰 경우 세무조사로 엄정하게 추징할 방침이다. 앞으로도 국세청은 다주택 보유자 등 고소득 주택임대업자의 주택임대소득에 대한 세원 관리를 철저히 함으로써 세금 탈루행위에 대해서는 법과 원칙에 따라 엄정하게 대응할 예정이다. 이를 위해 주택임대차 정보시스템 자료를 주기적으로 제공받아 주택임대소득에 대한 소득세 신고 관리에 활용하고 추가로 법원으로부터 전세권, 임차권 등기 자료도 수집해 주택임대소득자료를 확충함으로써 주택임대소득에 대한 과세를 강화할 방침이다. 따라서 주택임대소득이 있는 경우 성실히 신고하여 향후에 세무조사가 나오거 나 가산세를 내는 불상사를 피하는 것이 가장 현명한 절세 방법이다.

검증대상자 선정과 주요 유형

주택임대차 정보시스템 자료를 기초로 다양한 정보를 연계하여 주택임대인별로 연간 임대수입금액을 추정하고 추정임대수입금액을 신고하지 않았거나 신고한 임대수입금액과의 차이가 고액으로서 탈루 혐의가 큰 1500명을 검증대상자로 선정했다. 검증대상자 세부유형은 다음과 같다.

•고액월세 임대인: 2주택 이상인 자로서 자료로 확인한 연간 월세수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 주택임대인: 고가주택을 1채 이상 임대한 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•고가 단지 임대인: 2주택 이상인 자로서 고가 단지 아파트를 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•외국인 임대인: 2주택 이상인 자로서 외국인을 상대로 임대한 자 중 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

•다주택보유자: 2주택 이상인 자로서 연간 추정 수입금액이 고액임에도 신고하지 않는 등 탈루혐의 금액이 높은 자.

탈루 규모가 큰 경우 세무조사 실시

검증 과정에서 탈루혐의가 여러 과세기간에 걸쳐 있는 등 탈루 규모가 큰 경우 세무조사로 엄정하게 추징할 방침이다. 앞으로도 국세청은 다주택 보유자 등 고소득 주택임대업자의 주택임대소득에 대한 세원 관리를 철저히 함으로써 세금 탈루행위에 대해서는 법과 원칙에 따라 엄정하게 대응할 예정이다. 이를 위해 주택임대차 정보시스템 자료를 주기적으로 제공받아 주택임대소득에 대한 소득세 신고 관리에 활용하고 추가로 법원으로부터 전세권, 임차권 등기 자료도 수집해 주택임대소득자료를 확충함으로써 주택임대소득에 대한 과세를 강화할 방침이다. 따라서 주택임대소득이 있는 경우 성실히 신고하여 향후에 세무조사가 나오거 나 가산세를 내는 불상사를 피하는 것이 가장 현명한 절세 방법이다.댓글목록

등록된 댓글이 없습니다.