세무 | 한의원 세무 칼럼 – 018

페이지 정보

작성자 관리자 작성일15-09-18 09:53 조회1,667회 댓글0건관련링크

본문

세율이 높아질수록 인건비에 대한 절세효과가 커지므로 4대보험료를 아끼기 위해 인건비를 과소신고하기보다 제대로 신고하는 게 바람직

4대보험료를 아끼기 위해서 인건비를 축소신고하는 것이 이익일까?

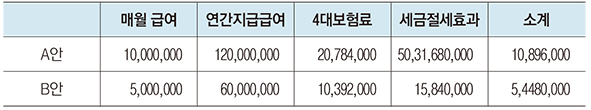

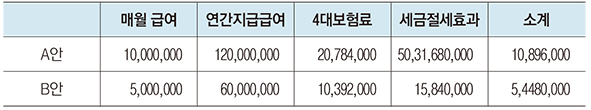

[한의신문] 세종시에서 한의원을 개원한 김원장님은 요즘 4대보험료 떄문에 고민이 이만저만이 아니다. 4대보험료를 다 부담하는 조건으로 직원을 채용하고 있는데 직원수가 늘다보니 부담해야 할 4대보험료가 만만치 않기 때문이다. 그래서 세무사와 상담했더니 4대보험료를 아끼기 위해서 인건비를 과소신고하면 과소신고한 금액만큼 인건비로 비용처리를 할 수 없어서 종합소득세가 올라간다고 한다. 김원장님 같은 고민은 개원한 원장님이시라면 누구나 한번쯤은 고민해 본 문제일 것이다. 4대보험료가 아까워서 4대보험료를 적게 신고하자니 세금폭탄을 맞을 것 같고, 제대로 신고하자니 4대보험료 부담이 너무 크고 이러지도 저렇지도 못한 계륵과 같은 상황인 것이다. 요즘은 국세청의 눈길이 매섭고, 신용카드 사용이 활성화 되어 있고 10만원 이상 현금영수증 의무발행, 의료비 연말정산 소득공제등의 제도가 시행되면서 매출 누락을 하고 싶어도 할 수 없는 상황이다. 거기다가 경비에 대한 증빙이 점점 엄격하게 요구되는 요즘 같은 시대에는 인건비를 과소신고하게 되면 비용이 모자라서 소득률이 올라가서 세금폭탄을 맞을 가능성이 높아진다. 그렇다면 인건비를 과소 신고한 경우 4대보험료와 세금이 어떻게 달라지는지 하기와 같은 구체적인 사례를 통해서 살펴보기로 하자. 예를 들어 직원이 4명이고 월 지급액이 1,000만원인 경우 각 세율 구간별로 지급한 인건비를 제대로 신고하는 A안과 인건비를 50%로만 신고하는 B안이 있다고 가정시 각 케이스별로 4대보험료와 세금 절세효과에 대해서 살펴보자. 1) 세율 38%(지방세 포함 41.8%) 가정시 상기 표에서 알 수 있다시피 인건비를 제대로 신고하는 A안이 B안에 비해서 4대보험료 부담이 크지만 세금절세효과까지 감안하면 A안이 B안에 비해서 14,688,000원 이익인 것이 알 수 있다.

2) 세율이 24%(지방세 포함 26.4%) 가정시

상기 표에서 알 수 있다시피 인건비를 제대로 신고하는 A안이 B안에 비해서 4대보험료 부담이 크지만 세금절세효과까지 감안하면 A안이 B안에 비해서 14,688,000원 이익인 것이 알 수 있다.

2) 세율이 24%(지방세 포함 26.4%) 가정시

상기 1의 케이스처럼 A안이 B안에 비해서 5,448,000원 유리하다.

3) 세율이 15%(지방세 포함 16.5%) 가정시

상기 1의 케이스처럼 A안이 B안에 비해서 5,448,000원 유리하다.

3) 세율이 15%(지방세 포함 16.5%) 가정시

세율이 상기 두가지 케이스보다 낮아서 절세효과가 많이 감소되어서 A안보다 B안이 492,000원 유리하다.

이상에서 알 수 있듯이 세율에 따라서 인건비 과소 신고효과는 달라진다. 즉 세율이 높아질수록 인건비에 대한 절세효과가 커지므로 4대보험료를 아끼기 위해서 인건비를 과소신고하기보다는 제대로 신고하는게 바람직하다.

또한 세율이 낮아서 인건비를 과소신고하는 것이 수치상으로 유리하더라도 향후 세무조사나 공단의 지도점검에서 문제가 되거나 직원 퇴직금 관련해서 지방노동위원회에 불려다니는 불상사(?)가 발생할 수 있으니 가능한한 인건비를 지급한 만큼 정직하게 신고하는게 바람직하다.

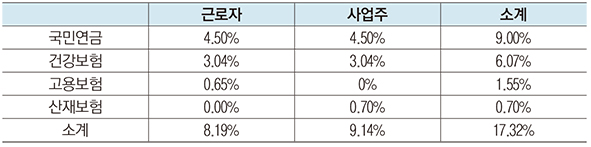

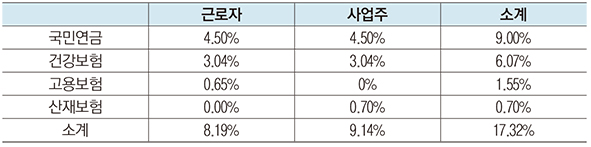

※참고: 4대보험요율

세율이 상기 두가지 케이스보다 낮아서 절세효과가 많이 감소되어서 A안보다 B안이 492,000원 유리하다.

이상에서 알 수 있듯이 세율에 따라서 인건비 과소 신고효과는 달라진다. 즉 세율이 높아질수록 인건비에 대한 절세효과가 커지므로 4대보험료를 아끼기 위해서 인건비를 과소신고하기보다는 제대로 신고하는게 바람직하다.

또한 세율이 낮아서 인건비를 과소신고하는 것이 수치상으로 유리하더라도 향후 세무조사나 공단의 지도점검에서 문제가 되거나 직원 퇴직금 관련해서 지방노동위원회에 불려다니는 불상사(?)가 발생할 수 있으니 가능한한 인건비를 지급한 만큼 정직하게 신고하는게 바람직하다.

※참고: 4대보험요율

문의사항 Tel : 010-3422-1650 | Freecolt@naver.com

조인정 세무사·미국공인회계사

문의사항 Tel : 010-3422-1650 | Freecolt@naver.com

조인정 세무사·미국공인회계사

[한의신문] 세종시에서 한의원을 개원한 김원장님은 요즘 4대보험료 떄문에 고민이 이만저만이 아니다. 4대보험료를 다 부담하는 조건으로 직원을 채용하고 있는데 직원수가 늘다보니 부담해야 할 4대보험료가 만만치 않기 때문이다. 그래서 세무사와 상담했더니 4대보험료를 아끼기 위해서 인건비를 과소신고하면 과소신고한 금액만큼 인건비로 비용처리를 할 수 없어서 종합소득세가 올라간다고 한다. 김원장님 같은 고민은 개원한 원장님이시라면 누구나 한번쯤은 고민해 본 문제일 것이다. 4대보험료가 아까워서 4대보험료를 적게 신고하자니 세금폭탄을 맞을 것 같고, 제대로 신고하자니 4대보험료 부담이 너무 크고 이러지도 저렇지도 못한 계륵과 같은 상황인 것이다. 요즘은 국세청의 눈길이 매섭고, 신용카드 사용이 활성화 되어 있고 10만원 이상 현금영수증 의무발행, 의료비 연말정산 소득공제등의 제도가 시행되면서 매출 누락을 하고 싶어도 할 수 없는 상황이다. 거기다가 경비에 대한 증빙이 점점 엄격하게 요구되는 요즘 같은 시대에는 인건비를 과소신고하게 되면 비용이 모자라서 소득률이 올라가서 세금폭탄을 맞을 가능성이 높아진다. 그렇다면 인건비를 과소 신고한 경우 4대보험료와 세금이 어떻게 달라지는지 하기와 같은 구체적인 사례를 통해서 살펴보기로 하자. 예를 들어 직원이 4명이고 월 지급액이 1,000만원인 경우 각 세율 구간별로 지급한 인건비를 제대로 신고하는 A안과 인건비를 50%로만 신고하는 B안이 있다고 가정시 각 케이스별로 4대보험료와 세금 절세효과에 대해서 살펴보자. 1) 세율 38%(지방세 포함 41.8%) 가정시

상기 표에서 알 수 있다시피 인건비를 제대로 신고하는 A안이 B안에 비해서 4대보험료 부담이 크지만 세금절세효과까지 감안하면 A안이 B안에 비해서 14,688,000원 이익인 것이 알 수 있다.

2) 세율이 24%(지방세 포함 26.4%) 가정시

상기 표에서 알 수 있다시피 인건비를 제대로 신고하는 A안이 B안에 비해서 4대보험료 부담이 크지만 세금절세효과까지 감안하면 A안이 B안에 비해서 14,688,000원 이익인 것이 알 수 있다.

2) 세율이 24%(지방세 포함 26.4%) 가정시

상기 1의 케이스처럼 A안이 B안에 비해서 5,448,000원 유리하다.

3) 세율이 15%(지방세 포함 16.5%) 가정시

상기 1의 케이스처럼 A안이 B안에 비해서 5,448,000원 유리하다.

3) 세율이 15%(지방세 포함 16.5%) 가정시

세율이 상기 두가지 케이스보다 낮아서 절세효과가 많이 감소되어서 A안보다 B안이 492,000원 유리하다.

이상에서 알 수 있듯이 세율에 따라서 인건비 과소 신고효과는 달라진다. 즉 세율이 높아질수록 인건비에 대한 절세효과가 커지므로 4대보험료를 아끼기 위해서 인건비를 과소신고하기보다는 제대로 신고하는게 바람직하다.

또한 세율이 낮아서 인건비를 과소신고하는 것이 수치상으로 유리하더라도 향후 세무조사나 공단의 지도점검에서 문제가 되거나 직원 퇴직금 관련해서 지방노동위원회에 불려다니는 불상사(?)가 발생할 수 있으니 가능한한 인건비를 지급한 만큼 정직하게 신고하는게 바람직하다.

※참고: 4대보험요율

세율이 상기 두가지 케이스보다 낮아서 절세효과가 많이 감소되어서 A안보다 B안이 492,000원 유리하다.

이상에서 알 수 있듯이 세율에 따라서 인건비 과소 신고효과는 달라진다. 즉 세율이 높아질수록 인건비에 대한 절세효과가 커지므로 4대보험료를 아끼기 위해서 인건비를 과소신고하기보다는 제대로 신고하는게 바람직하다.

또한 세율이 낮아서 인건비를 과소신고하는 것이 수치상으로 유리하더라도 향후 세무조사나 공단의 지도점검에서 문제가 되거나 직원 퇴직금 관련해서 지방노동위원회에 불려다니는 불상사(?)가 발생할 수 있으니 가능한한 인건비를 지급한 만큼 정직하게 신고하는게 바람직하다.

※참고: 4대보험요율

문의사항 Tel : 010-3422-1650 | Freecolt@naver.com

조인정 세무사·미국공인회계사

문의사항 Tel : 010-3422-1650 | Freecolt@naver.com

조인정 세무사·미국공인회계사댓글목록

등록된 댓글이 없습니다.