세무 | 한의원 세무 칼럼 153

페이지 정보

작성자 관리자 작성일19-08-14 16:02 조회6,451회 댓글0건관련링크

본문

임대사업 등록의 장단점

이번호에서는 주택임대사업자을 위해서 임대사업 등록에 대한 장단점을 알아본다.

가. 임대사업자 등록시 불이익

대표적인 불이익으로는 의무 임대기간의 준수, 의무임대료 기간동안의 위반행위에 대한 과태료 부과, 임대료(임대보증금) 5% 증액제한, 주택임대소득에 대한 종합소득세와 건강보험료의 추가부담 등이다.

① 의무임대 기간의 준수

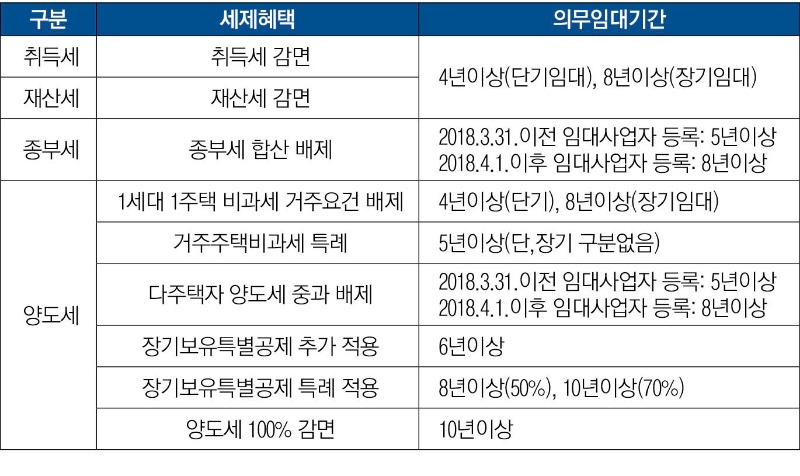

단기임대주택으로 등록한 경우에는 4년이상, 장기임대주택으로 등록한 경우에는 8년이상의 의무임대 기간을 준수해야 한다. 또한 지방세와 각종 세제 혜택을 적용받기 위해서는 지방세 및 국세에서 규정한 별도의 의무임대기간을 준수해야 한다.

② 건보료 추가 부담

직장가입자가 주택임대사업자로 등록한 경우 이자, 배당, 사업, 연금, 기타 소득금액의 합계액이 연 3,400만원(2022년 7월부터는 연 2천만원)을 초과하면 직장에서 납부하는 건강보험료와는 별도로 소득월액보험료가 추가 부과된다.

또한 피부양자가 주택임대사업자로 등록한 경우 소득금액이 발생하면(임대주택으로 등록한 경우에는 연 1천만원을 초과하는 경우, 임대주택으로 등록하지 않은 경우에는 연 400만원을 초과하는 경우) 무조건 지역가입자로 전환되어 각 개인의 소득,재산,자동차를 반영한 보험료의 부과점수의 합계액이 점수당 금액(183.3원)을 곱하여 건강보험료가 부과된다.

③ 주택임대소득에 대한 소득세 과세

2018년까지는 2천만원 이하의 주택임대수입금액에 대해서는 비과세가 적용되었으나 2019.1.1부터는 분리과세나 종합과세 중 하나를 선택하여 소득세를 신고해야 한다. 2천만원을 초과하는 주택임대수입금액은 종전처럼 종합과세로 소득세를 신고해야 한다. 또한 3주택 이상 소유자중 임대보증금 합계금액이 3억원을 초과할 경우에는 그 초과분에 대한 간주임대료에 대해서는 소득세가 과세된다.

나. 주택임대사업자 등록해야 할까?

주택임대차정보시스템과 월세세액공제 등을 통해 다주택자의 주택보유현황,임대차현황,임대료 수준 등을 한눈에 파악할 수 있는 환경이 구축되고 있는 상황속에서 주택임대소득을 종전처럼 누락하기는 쉽지 않은 상황이다.

또한 주택임대수입을 지금처럼 누락할 경우 과세관청에서 가산세까지 포함해서 과세할 가능성이 매우 높은 상황이다.

앞으로 국세청은 주택임대차 정보시스템 등을 통해 주택임대현황에 대한 정보를 손쉽게 확인할 수 있어 당장은 아니더라도 머지 않아 주택임대소득 신고 누락에 대한 대대적인 사후검증 및 세무조사를 확대해 나갈 것으로 예상된다.

전산의 발달과 행정기관의 상호정보 교환 등으로 이제는 손쉽게 주택임대현황을 파악할 수 있기 때문이다. 따라서 지금처럼 주택임대소득을 누락할 수 없는 상황이 도래한다고 가정한다면 최소한 주택임대사업자로 등록하여 법에서 규정하고 있는 다양한 세제혜택이라도 적용받는 것이 현명할 것이다.

문의사항 Tel : 010-3422-1650 Freecolt@naver.com

댓글목록

등록된 댓글이 없습니다.